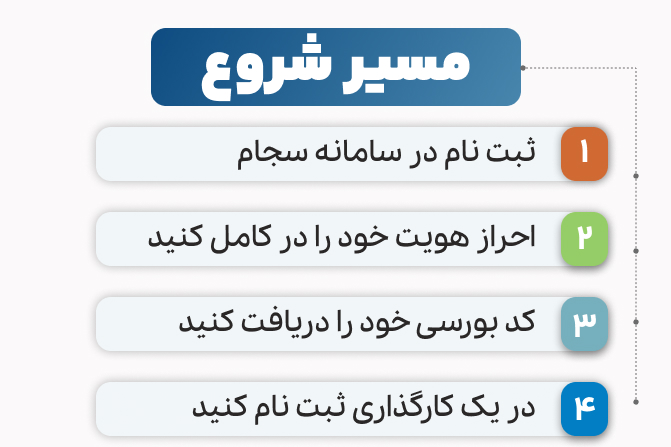

مراحل دریافت کد بورسی

ثبت نام در سامانه سجام

در مرحله نخست، لازم است که در سامانه سجام ثبتنام کنید. اگر نمیدانید که سامانه سجام چیست باید بطور خلاصه گفت که سجام مخفف «سامانه جامع اطلاعات مشتریان» است، ثبتنام در آن برای همه افرادی که قصد انجام معاملات آنلاین در بورس دارند، ضروری میباشد. اگر فرمهای مربوطه در این سامانه تکمیل نشوند، کارگزاری قادر به صدور کد بورسی برای شما نخواهد بود.

انتخاب یک کارگزار بورس معتبر

در بازار سرمایه، کارگزاریها نقش واسطه میان سرمایهگذاران و هسته معاملات را ایفا میکنند و بدون استفاده از خدمات یک کارگزاری، امکان خرید و فروش در بورس برای سرمایهگذاران وجود نخواهد داشت.بنابراین، برای شروع فعالیت در بورس، پیش از هر اقدامی، باید از طریق یکی از شرکتهای کارگزاری، کد بورسی خود را دریافت کنید.کارگزاریها طبق دستورالعملهای منتشرشده از سوی سازمان بورس و اوراق بهادار، رتبهبندی میشوند. عواملی مانند کیفیت خدمات ارائهشده به مشتریان، امکانات سیستمهای معاملاتی و حسابداری، مدارک حرفهای پرسنل و تعداد مشتریان، از جمله فاکتورهای تأثیرگذار در تعیین رتبه کارگزاریها هستند. این رتبهبندیها معمولاً در وبسایتهای معتبر بازار سرمایه منتشر میشود و شما میتوانید با یک جستجوی ساده به آنها دسترسی پیدا کنید.

افتتاح حساب در کارگزاری

پس از انجام تحقیق و انتخاب کارگزاری مورد نظر، گام بعدی برای دریافت کد بورسی، ثبتنام در آن کارگزاری است که میتواند به دو روش حضوری یا آنلاین انجام شود. در هر دو روش، شما باید فرمهایی را تکمیل کنید که شامل اطلاعاتی مانند جزئیات شناسنامهای، وضعیت شغلی، اطلاعات تکمیلی و جزئیات حساب بانکی شما خواهد بود.حداقل سرمایه برای ورود

فعالیت در بورس یکی از گزینههای جذاب برای افرادی است که میخواهند با حداقل سرمایه، وارد دنیای سرمایهگذاری شوند. نکته جالب این است که شما میتوانید با حداقل ۵۰۰ هزار تومان، فعالیت خود را در بورس آغاز کنید.با سرمایهگذاری با این مقدار کم، شما میتوانید به تدریج تجربه کسب کرده و به مرور زمان، پورتفوی خود را گسترش دهید. بورس این امکان را برای شما فراهم میکند که با حداقل سرمایه وارد بازار شوید و از طریق انتخاب سهام و اوراق مختلف، سود کسب کنید. البته لازم به ذکر است که مانند هر نوع سرمایهگذاری دیگری، بورس نیز ریسکهایی دارد و باید با دقت و آگاهی وارد این بازار شوید.

آموزش سرمایهگذاری در بورس

آموزش و کسب مهارتهای لازم برای سرمایهگذاری در بورس، یکی از پیشنیازهای ضروری برای ورود به بازار سرمایه است. آکادمی استاد ترید در اصفهان این فرصت را برای علاقهمندان فراهم کرده است تا در دورههای آموزشی تخصصی بورس شرکت کنند.در دوره آموزش بورس در اصفهان شما با مباحث مختلفی از جمله تحلیل تکنیکال و استراتژیهای معاملاتی سودده آشنا خواهید شد. با شرکت در دورههای آکادمی استادترید، شما میتوانید دانش و مهارتهای لازم برای موفقیت در بازار بورس و دیگر بازارهای مالی را بهدست آورید.

روشهای سرمایه گذاری در بورس اوراق بهادار

اگر قصد دارید سرمایه گذاری در بورس را بهعنوان یک فعالیت جانبی برای کسب درآمد انتخاب کنید، میتوانید از دو روش مستقیم یا غیرمستقیم بهره ببرید. در روش غیرمستقیم، از ابزارهایی که مبتنی بر تغییرات قیمت اوراق بهادار هستند، استفاده خواهید کرد.هر یک از این روشها ویژگیهای خاص خود را دارند که به افراد این امکان را میدهد تا با توجه به اهداف، سطح ریسکپذیری و میزان دانش سرمایهگذاری خود، بهترین گزینه را انتخاب کنند. در ادامه، به توضیح و تحلیل هر یک از این روشها خواهیم پرداخت.

سرمایهگذاری غیرمستقیم

این نوع سرمایهگذاری بیشتر برای کسانی مناسب است که نه وقت کافی برای مدیریت مستقیم داراییهای خود در بورس دارند و نه دانش لازم برای این کار، اما همچنان تمایل دارند از سودهای این بازار بهرهمند شوند. در چنین شرایطی، افراد میتوانند به روشهای غیرمستقیم سرمایه گذاری در بورس روی بیاورند.روشهای اصلی سرمایهگذاری غیرمستقیم شامل صندوقهای سرمایهگذاری سهامی، صندوقهای درآمد ثابت و خدمات سبدگردانی هستند. هر یک از این روشها ویژگیهای خاص خود را دارند که آنها را برای گروههای متفاوتی از سرمایهگذاران مناسب میسازد.

صندوق درآمد ثابت

صندوق درآمد ثابت یک روش غیرمستقیم برای سرمایه گذاری در بورس است. اغلب این صندوقها حداقل بازدهی مشخصی را ارائه میدهند و بهعنوان کمریسکترین گزینههای سرمایه گذاری در بورس شناخته میشوند. از آنجایی که سرمایه این صندوقها در اوراق با درآمد ثابت و سپردههای بانکی قرار میگیرد، برای سرمایهگذاران با ریسکپذیری پایین میتواند یک انتخاب جذاب و امن باشد.صندوق سهامی

صندوق سرمایهگذاری سهامی مناسب افرادی است که به دنبال کسب سود بالاتر هستند و در عین حال از ریسکپذیری بیشتری برخوردارند، اما زمان یا دانش کافی برای مدیریت مستقیم سرمایه گذاری در بورس را ندارند. داراییهای این صندوقها عمدتاً شامل سهام شرکتهای فعال در بورس و فرابورس است که تحت مدیریت تحلیلگران حرفهای و با تجربه قرار دارد.سبدگردانی

سبدگردانی یکی دیگر از روشهای غیرمستقیم برای سرمایه گذاری در بورس است. در این روش، شرکتهای مجاز از سوی سازمان بورس و اوراق بهادار با توجه به میزان ریسکپذیری سرمایهگذار، یک سبد اختصاصی از انواع داراییها تشکیل میدهند. در این فرآیند، سرمایهگذار این امکان را دارد که در تمام مراحل بر عملکرد سبدگردان نظارت داشته باشد و نظرات خود را با او در میان بگذارد.

سرمایهگذاری مستقیم در بورس

ممکن است برخی افراد بخواهند با هدف کسب سود بیشتر از بورس، خود مدیریت داراییهایشان را بر عهده بگیرند. این روش که به آن سرمایهگذاری مستقیم در بورس گفته میشود، نیازمند انتخاب یک کارگزاری بورس معتبر و دریافت کد بورسی است.باید توجه داشت که سرمایهگذاری در بورس، مشابه با سرمایهگذاری در ارز دیجیتال، بهعنوان یک روش پرریسک شناخته میشود. با این حال، اگر دانش و مهارت کافی در خصوص بازار سرمایه بهدست آورید و بهدرستی عمل کنید، میتوانید از این بازار بالاترین بازدهی را کسب کنید.

بدون دانش یا مشاوره وارد نشوید

هیچیک از ما بدون مشورت با متخصصان و دریافت تأیید از آنها، اقدام به خرید خودرو یا مسکن نمیکنیم؛ با این حال، بررسیها نشان میدهد که تعداد زیادی از افراد بدون داشتن اطلاعات کافی، وارد بازار بورس میشوند و این موضوع باعث از دست رفتن سرمایههای زیادی میشود. بهطور قابل توجهی، معاملات ناآگاهانه در بورس بیشتر از دیگر بازارها است.ریسکپذیری یک اصل مهم

همانطور که میدانید نگرش سرمایهگذاری و میزان ریسکپذیری هر فرد، از عوامل کلیدی در موفقیت سرمایهگذاری است. ریسکپذیری یکی از ویژگیهای اصلی فعالان بازار سرمایه به شمار میآید، زیرا نوسانات قیمتی روزانه در بورس میتواند باعث زیان سرمایهگذاران شود.بنابراین، اگر فردی محتاط هستید یا ریسکپذیری کمی دارید، بورس ممکن است گزینه مناسبی برای شما نباشد. در صورتی که قصد ورود به بازار بورس را دارید، لازم است که سطح ریسکپذیری خود را افزایش دهید.